Wat zijn de risico’s van crowdfunding via Nederlandse crowdfunding platformen? De crowdfunding markt is zeer beperkt gereguleerd, terwijl soms de illusie wordt gewekt dat regulering al in een vergevorderd stadium is. Dat betekent dat je er zelf meer werk van moet maken.

Als je een goed rendement wil behalen, maar toch ook de risico’s wil inschatten, dan zul je goed moeten weten welke risico’s je loopt als je via crowdfunding platformen investeert. Zo kun je de gevolgen van de risico’s voor jouw investeringen inschatten. Met onderstaand overzicht over risico’s zal ik je hiermee op weg helpen.

AFM als toezichthouder op crowdfunding

Het grootste risico wat je als investeerder loopt is investeren in een platform dat niet onder toezicht valt of geen ontheffing heeft van de AFM. In totaal zijn er nu ongeveer 60 bedrijven in Nederland die staan ingeschreven in het AFM register met een vergunning of een ontheffing. Ik ga ervan uit dat je dit dan ook van te voren controleert.

Slecht 25% van deze bedrijven heeft daadwerkelijk een vergunning. Bij een ontheffing hoeft een bedrijf alleen twee maal per jaar aan de AFM te rapporteren, maar houdt de AFM geen toezicht. Let hier dus ook goed op, want een AFM ontheffing geeft een onterecht gevoel van veiligheid en wordt soms zelfs misbruikt door de websites in hun marketinguitingen. Een ontheffing is niets meer dan een stap in de juiste richting en geeft slechts enige mate van zekerheid.

De meest veilige categorie is dus crowdfundingplatformen met een vergunning van de AFM. In dit geval houdt de AFM doorlopend toezicht op de onderneming. Kortom, je hebt hier een bepaalde mate van zekerheid, maar bent nog steeds overgeleverd aan het toezicht van de AFM en de gezondheid van het platform. In andere woorden: een vergunning betekent niet dat je geen verlies kan maken, maar wel dat het platform zich netjes aan de regels houdt.

De risico’s van investeren via crowdfunding platformen

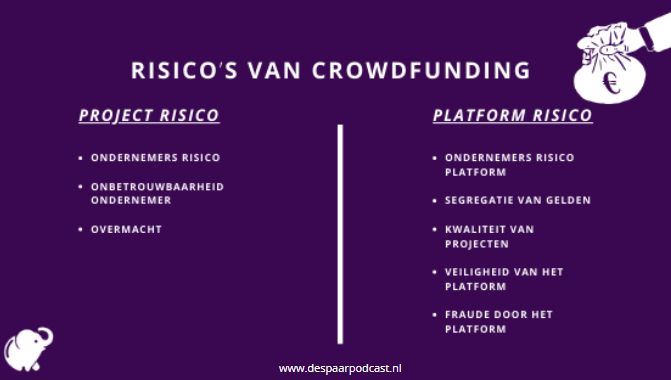

Bij crowdfunding platformen zijn er twee belangrijke hoofdgroepen van risico’s:

- Het project risico

- Het platform risico

Het project risico houdt in dat er projecten van leningnemers op het crowdfundingplatform staan die uiteindelijk hun lening niet terugbetalen. Dit kan gebeuren op het moment dat een onderneming waar jij in geïnvesteerd hebt via een bedrijfslening (tijdelijk) niet aan de rente- en/of aflossingsverplichtingen kan voldoen of failliet gaat. Het bedrijf kan de door jou verstrekte lening dan niet terugbetalen.

Het platform risico is het risico dat een platform ophoudt te bestaan. Een platform wordt “gerund” door een onderneming, dus ook voor een platform geldt een ondernemersrisico. Daarnaast kan een crowdfunding platform (nog) zijn eigen beleid en regels voor de door haar aangeboden investeringen hanteren.

Hieronder zal ik proberen om een zo volledig mogelijk beeld te schetsen van de verschillende risico’s.

Het project risico

Er zijn natuurlijk vele oorzaken waardoor een leningnemer zijn/haar geld van een lening niet meer terug kan betalen:

- Ondernemers risico

- Onbetrouwbaarheid ondernemer

- Overmacht (COVID-19)

Ondernemers risico

Via crowdfunding leen je geld uit aan een ondernemer in ruil voor maandelijkse rente en aflossing. Je investering via crowdfunding is risicokapitaal. Je investering loopt dus ook het ondernemersrisico. De ondernemer kan in een situatie terechtkomen dat hij/zij de financiële verplichtingen niet meer kan nakomen en zelfs in faillissement terechtkomen. Je kan daardoor je geïnvesteerde geld (deels) kwijtraken.

In veel gevallen hebben bij een faillissement andere schuldeisers zoals de Belastingdienst en de bank voorrang op het eventueel nog aanwezige vermogen. Je moet daarom altijd goed kijken naar de zekerheden die een ondernemer via het platform vestigt, bijvoorbeeld: het hypotheekrecht. Daarbij moet je de gevestigde zekerheden kritisch bekijken in de zin van of deze ook daadwerkelijk gaan zorgen dat je (een deel) van je investering terug krijgt.

Tot slot, een afboekingspercentage van enkele procenten is vrij ‘normaal’ na enkele jaren. De goede platformen onderscheiden zich van de slechten door na jaren van opereren nog steeds een laag percentage te hebben. Een hoog percentage drukt zwaar op het rendement en lijdt mogelijk tot verliezen.

Onbetrouwbaarheid ondernemer

Het gebrek aan regelgeving in de crowdfunding betekent dat platformen hun eigen regels kunnen maken, waaraan de door hen aangeboden investeringen moeten voldoen. Let hier vooral op de toetsingen en screening die door het platform worden uitgevoerd op de door hun aangeboden investeringen en de ondernemingen hierachter.

Een platform dat onvoldoende toetsing of screening van de ondernemers verricht kan leiden tot het aanbod van een op voorhand “slechte” investering en/of een investering van een onbetrouwbare ondernemer. Het is vrij gebruikelijk dat projecten die bij één platform de screening niet halen, bij de ander platform online komen. Dit komt door de sterke concurrentie in combinatie met andere of slechtere screening. Onbetrouwbare ondernemers weten hier misbruik van te maken.

Wees er tevens op bedacht dat oplichting in een minder gereguleerde markt makkelijker voor kan komen. Er zitten regelmatig oplichters tussen en als zij weten samen te werken met een platform dan gaat het al helemaal fout. Zie hierover meer bij platform risico.

Overmacht

Boven alle vooraf te bedenken risico’s kan er natuurlijk ook sprake zijn van overmacht voor de ondernemer of het platform. Crises kunnen diverse oorzaken hebben. De recente Corona uitbraak (COVID-19) heeft of kan vergaande gevolgen hebben voor de crowdfundmarkt in zijn algemeenheid, de platformen of de ondernemers. Wees je hiervan bewust!

Het platform risico

Er zijn diverse risico’s verbonden met het crowdfundingplatform.

- Ondernemers risico platform

- Segregatie van gelden

- Kwaliteit van projecten op het platform

- Veiligheid van het platform (cybersecurity)

- Fraude door het platform

Ondernemers risico platform

Een crowdfundingplatform wordt “geleverd en gerund” door een onderneming, die de investeringen aanbiedt en de investeerders de mogelijkheid tot investeren biedt. Ook deze onderneming heeft een ondernemersrisico en kan in faillissement terechtkomen, waardoor je ook je inleg en/of terugbetalingen kunt kwijtraken.

Er zijn veel dingen waar je op kunt letten, waaronder: hoe lang bestaat het platform, de financiële cijfers, de klantervaringen met het platform en dergelijke. Verzeker jezelf van de kwaliteit van de onderneming achter het platform

Vermogensscheiding

Een zeer belangrijk criterium is een juiste en correcte scheiding tussen de geïnvesteerde gelden en het ondernemersvermogen. Als dit niet goed geregeld is, kan met het faillissement van het platform ook je geïnvesteerde geld in rook opgaan. Belangrijk hierbij is dat een platform de geïnvesteerde gelden via een rekening laat lopen, die niet door de onderneming achter het platform te gebruiken is, vaak is dit geregeld via een zogenaamde derdengelden rekening, ondergebracht in een apart bedrijf (veelal stichting).

Volgens de AFM moet het vermogen zijn gescheiden, maar het is belangrijk om hier zelf op te letten en dit eventueel te controleren.

Kwaliteit van projecten op het platform

Het gebrek aan regelgeving in de crowdfunding betekent dat platformen hun eigen regels kunnen maken, waaraan de door hen aangeboden investeringen moeten voldoen. Het ene platform kan een goede toetsing vooraf verrichten en/of een check op de betrouwbaarheid van de informatie en de ondernemer uitvoeren, waar andere platformen hier minder strikt mee kunnen omgaan. Hoe meer/beter/nauwkeuriger een platform onderzoek doet, hoe kansrijker een potentieel succesvolle crowdfunding investering kan zijn. Kijk dan ook altijd kritisch naar het platform waarop je investeert en welke screenings-, beoordelings- en toetsingsmethoden door het platform zijn gehanteerd.

Veiligheid van het platform

Crowdfunding bestaat al eeuwenlang als principe. De groei komt nu vooral door het aanbod op online (internet) platformen. Met het aanbod via internet komt hiermee de veiligheid dat het platform biedt als risicocategorie aan de orde. Het platform dient alle voorzorgsmaatregelen te hebben getroffen die uit hoofde van internet beschikbaarheid geregeld moeten zijn.

De technische beschikbaarheid, het tegen gaan van hacker aanvallen en het voorkomen dat de persoonsgegevens (datalekken) op straat komen te liggen zijn drie belangrijke, maar niet alle, technische maatregelen die afgedekt moeten zijn. Een stabiel en goed beheerd platform is een vereiste.

Fraude door het platform of onbekwaamheid van medewerkers

Naast de mogelijkheid dat een ondernemer frauduleus in zijn/haar handelen kan zijn, kan het platform zelf ook frauduleus zijn. Een aantal voorbeelden is vooral bij enkele buitenlandse crowdfunding platformen terug te vinden. Platformen als Kuetzal en Envestio zijn hiervan recente voorbeelden. Let ook hierop bij de keuze van je platform. De bestaansduur, ervaringen en het al dan niet aanwezig zijn van AFM toezicht zijn onderwerpen waarop je moet letten.

De risico’s van crowdfunding samengevat

De risico’s van crowdfunding zijn substantieel. Wanneer je eenmaal een goed platform hebt gevonden (met bij voorkeur een AFM vergunning) dan loop je alsnog het projectrisico. In de praktijk is er geen enkel platform waarbij er geen projecten worden afgeschreven. Je dient hier rekening bij te houden in je overwegingen om wel of niet in een bepaald project op een gekozen platform te investeren.

Ik vind het zelf erg interessant om dit spel te spelen, mede omdat er vaak ook een duurzame of innovatieve component aan zit gekoppeld, waarbij bepaalde bedrijven geld op kunnen halen die dit niet makkelijk kunnen via de gebaande paden. Op dit moment heb ik in Nederland alleen geld uitstaan bij Crowdrealestate en heb ik Oneplanetcrowd en Lendahand onder de loep genomen.

Disclaimer

Let op: ik ben geen professioneel adviseur. Ik deel mijn eigen ervaringen. Beleggen brengt risico’s op verliezen met zich mee. Het is je eigen keuze of je daadwerkelijk begint met beleggen en via welke partijen. Hierbij geldt altijd, snap je het niet, begin dan niet.

Ik richt mij in deze review op leningen die via Nederlandse crowdfunding platformen worden aangeboden. Naast leningen zijn er donaties, aandelen of andere beloningsvormen mogelijk als onderdeel van crowdfunding. De eventuele extra risico’s die hiermee gemoeid zijn, worden hier niet beschreven.

Buiten beschouwing laat ik ook hier de mogelijkheid dat je uiteraard rechtstreeks, zonder een crowdfundplatform, in een onderneming of een product kunt investeren. De specifieke risico’s hiermee verbonden worden ook niet hier beschreven.